10月28日,复旦MBA不动产资管协会筹备委员会与喆安投资、新地集团、地产资管界联合策划的新风口下的不动产资管与证券化研究系列讲座在虹桥国际展汇会议中心如期举行。本次讲座特邀新交所北京首席代表谢采含女士,越秀房地产信托基金董事会主席林德良先生,复旦大学房地产政策研究中心陈晟教授,日本不动产研究所大中华区总裁林述斌先生,喆安投资总经理车阳先生四位不动产资管和证券化领域一线专家围绕大陆商办项目如何实现REITs上市发表主题演讲。

演讲嘉宾结合各自所熟悉的中国香港、新家坡、日本,以及中国内地REITs市场的情况,从监管政策、项目实操、价值评估、案例剖析等多个维度向在场200多名来自各大房企及资管机构的资管精英们做了分享和交流。

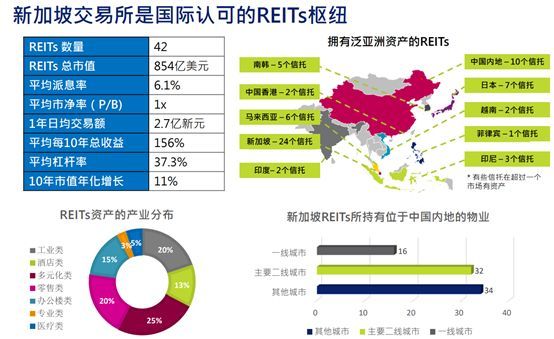

基于大陆商办项目如何实现REITs上市这一主题,新加坡交易所北京代表处首席代表谢采含就新加坡REITs和BT对大陆商办项目的适用性主题为在场嘉宾介绍了新加坡REITs市场的基本情况与中新REITs市场的差异。

谢采含女士指出,新加坡是成熟的亚洲REITs市场。目前,新加坡拥有42支REITs和商业信托,总市值约854亿新元,平均派息率为6.1%。同时,新加坡REITs和地产类商业信托市场增长强劲,过去10年的平均每十年收益率为156%。同时,与其他REIT市场相比,新加坡REITs的股息率较高。

与此同时,S-REITs与C-REITs具有明显的互补性,有一定的合作空间。目前,C-REITs市场涵盖的资产范围主要是交通、能源、园区等基础设施,商业地产无法直接通过C-REITs融资。而S-REITs市场更多面向拥有稳定现金流的房地产,像是商业地产、写字楼、酒店。通过S-REITs市场,以凯德置地、腾飞置地为首的企业成功发行房地产信托实现项目融资。

作为香港老牌房企,越秀集团对于香港REITs融资有着丰富的实践经验。越秀的房地产投资信托基金更是全球首只投资中国内地物业的上市房地产投资信托基金。在本次分享会中,我们有幸邀请到越秀房产基金董事会主席兼执行董事林德良先生为在场嘉宾分享了香港REITs的门槛、特征和优势主题演讲。

香港REITs发展起源于2003年香港证监会颁布《房地产投资信托基金守则》,2005年末越秀、领展、泓富等房企成为香港第一批上市的房地产信托基金。目前香港拥有11支REITs,市值约2,512亿港元,以商场、写字楼、酒店资产为主,平均PB为0.60。

相较于C-REITs,H-REITs发展历史早,在立法与监管、发起与设立、投资政策、利益输送监管、财务政策等方面较为完善。

喆安投资作为一家专注于不动产投资的另类资产管理机构,对REITs有着丰富的实践经验与研究结果。本次讲座中,喆安投资总经理车阳就公募REITs投资体系以及首批公募REITs推出后的市场表现发表主题演讲。

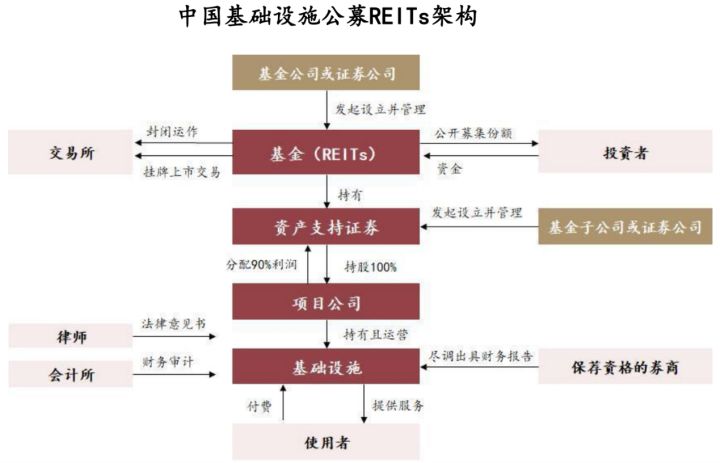

车阳先生指出,今年7月,首批公募REITs正式推出。然而在REITs正式推出之前的探索工作经历了十余年。中国REITs的筹划最早追溯到2005年,后来因为大家对REITs的理解始终是有各种各样的偏差,直到2020年4月30日这天,这是中国REITs真正的里程碑,证监会、发改委联合发布了关于推进基础设施领域信托基金的试点通知,经过多年探索最终开启公募REITs序幕。

目前中国REITs以多角色分配为主要运营方式。最上面是公募基金,下面是资管计划ABS,所以我们的结构是公募基金持有ABS,ABS持有项目公司,最上面管理人是公募管理人,下面是基金公司管理人,再下面是真正的资产运营,比如说是物流、产业园区之类,所以这是中国公募最大的特点:多角色分配,增加了管理难度,但是也是做了如此重大的整合才能使得推出的顺利。

中国REITs所处行业也是中国特色的实践,不同于国外REITs,目前公募REITs所处行业以基础设施为主,基础设施行业涉及广泛,包括环保、市政、交通、新基建(IDC数据中心)、物流、产业园区等。值得一提的是基础设施大部分是国有企业或者政府持有,基础设施REITs很大的一个功能在于能够给这些企业降低负债和实现再融资功能。另外因为中国公募REITs写进十四五规划,没有在金融创新模块而是在供给侧改革模块,所以说中国公募REITs还不是简单的公募,而是产业的战略议题,是有战略意义的。

公募REITs推出至今,整体表现良好。REITs推出第一周整体换手率偏高,第一天几只REITs为超过10%以上的REITs都不在少数,大部分人也就是基于一定程度的打新的心态,有一点涨幅了那开盘就跑,如果跌了点就要即使止损。而对于后期的换手率而言,公募REITs的换手率基本都是大幅低于沪深300的,而日均的成交额,也比较低接近于700万的一个水平。而流动性风险的问题,也在后续的REITs交易中会比较明显的体现。

公募REITs发行至今已过4个月,所有产品均有不同程度的上涨,平均上涨11.45%,表现最好的涨幅已接近30%。整体看来,REITs作为一项新生金融工具,稳定和长效是其本质所在,四月来稳定的涨幅也可以看出,市场对其后市发展持有积极态度。

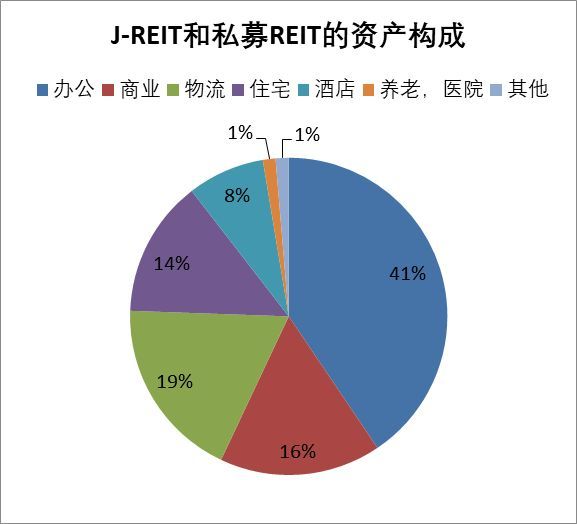

财团法人日本不动产研究所不动研(上海)投资咨询有限公司的林述斌向在场嘉宾介绍到,上世纪七八十年代,随着日元升值、经济政策刺激、全员炒房热、资产价格暴涨等一系列因素刺激下,日本房地产泡沫出现。九十年代后,伴随利率的大幅上调与房地产贷款总量的控制,房地产泡沫经济破裂,不动产资产价格暴跌。经济泡沫破裂后不良债权处置需求激增。在此背景下,不动产运营价值被充分挖掘。98年SPC法与00年投信法更是标志着,作为不良债权处理的重要手段的J-REITs正式诞生。

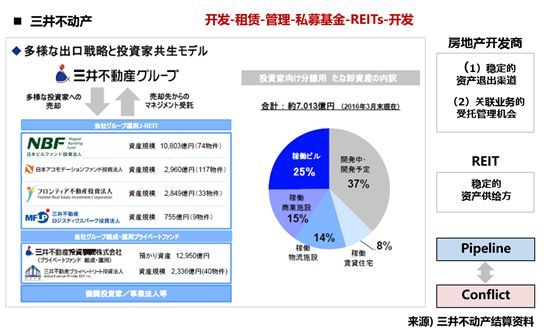

目前来说,J-REITs持有资产涵盖办公、商业、物流、酒店、住宅等商业地产。长期看来,日本REITs的投资回报率是比较客观的。

对于日本大型房地产开发商来说,在REITs的助力下,已经形成了开发-租赁-管理-私募资金-REITs-开发的完整地产运作模式。这样的运作模式,或值得中国房企进一步学习与探索。

从新加坡S-REITs、中国香港H-REITs、日本J-REITs,到中国内地C-REITs,分享嘉宾基于自身对于这四个REITs市场的研究,从监管政策、项目实操、价值评估、案例剖析等多维度向在场200多名来自各大房企及资管机构的资管精英们介绍了目前亚洲主要REITs市场发展模式与借鉴经营。通过本次讲座,也希望各位前往学习的朋友们不虚此行,有所收获!

END