今年底到明年,房地产行业会依次出现几个数据底部:销售底(今年底-明年初),开工底(明年中),投资底(明年中),施工底(明年中-3季度)企稳,建安底(明年中-3季度)企稳。保障性租赁住房加速建设可能额外拉动房地产投资1.0%、新开工2.1%。下半年房地产各项数据全线回落。观察以2019年为基准的累计同比增速,今年10月商品房销售面积增速自高位下滑15.8%,购置土地面积增速下滑8.0%,新开工面积增速下滑6.0%,房地产开发投资增速下滑4.0%,竣工面积增速下滑6.9%,下滑斜率堪比2014-2015年。根据当前的基本面和政策环境,预计从今年底到明年,房地产数据会出现几个底部:首先是商品房销售面积增速,预计今年底-明年初企稳,低点-20%,全年-1.7%;其次是新开工面积增速,预计明年年中企稳,低点-17.5%,全年-4.6%;房地产开发投资增速,预计明年年中企稳,低点-5.5%~-5.0%,全年-2.5%~-2.0%;之后是施工面积增速,预计明年年中-3季度企稳,低点-4.6%,全年-3.4%;建安投资增速,预计明年年中-3季度企稳,低点-6.2%,全年-4.5%。另外,保障性租赁住房的加速建设可能拉动房地产开发投资增速上升1.0%,新开工面积增速上升2.1%。

一、房地产数据全线回落涉及三个时间维度的因素

(1)18年以来的长期因素是行业去金融化从资管新规开始加强表外监管、关闭前端融资,再到三道红线直接约束负债率,房地产业的去金融化已经持续了3年多。去金融化要求行业降杠杆,结果是房企持续主动降低土地储备:17年年中百强房企的土储去化周期为4.6倍,处于历史偏高水平,到今年年中已经去化至3.1倍,处于较低水平。因此,房企拿地强度的系统性下降始于3年前,到今年进入土储偏低的状态,新开工增速的中枢回落也是必然。另外,18年为了应对融资收紧,不少房企采取了“高周转”策略,即“高开工、低施工、强推盘、快回款”,因此18-19年的新开工增速相当高。这部分项目自19年下半年进入竣工高峰期,20年受疫情影响竣工速度稍有放缓,今年进入最后加速阶段。新开工回落(增量项目不足)、竣工加速(存量项目减少),建安投资增速的回落也是必然。由此可见,今年房地产数据由强到弱的变化,相当程度上是过去几年政策布局的累积效应,非一日之功。

(2)今年以来的因素是房地产融资大幅收紧上半年房地产市场一定程度上呈现虚假繁荣,一方面是就地过年导致需求前置,销售高景气;另一方面是新开工下滑导致商品房供给减少,推高房价上涨弹性。随后,以房贷集中度管理、信托业两压一降、严查消费贷等为抓手,政策端开始大规模收紧房地产融资。前3季度,房地产表内贷款余额增长1.82万亿,扣除居民房贷增长2.93万亿,房企融资净减少1.11万亿;上半年,房地产资金信托净减少0.2万亿。进入下半年,虚假繁荣结束叠加融资全面收紧,商品房销售快速下滑,房企拿地和开工意愿/能力加速下滑,同时竣工进入最后加速阶段,导致投资增速的下行拐点来的更剧烈。到这个阶段,杠杆最高、资金周转压力最大的部分房企已经开始暴露风险。

(3)近期的因素是地方监管行为的变化部分大型房企暴露风险后,保竣工、保交房成为政策底线,地方加强了对房企的预售资金监管,要求预售资金必须存入监管账户,房企支取资金需达到一定施工节点、提交申请资料。至此,房地产业在拿地、开发、预售环节的所有加杠杆渠道都被封锁,资金周转困难的房企范围进一步扩大,处于不拿地、不开工、难偿债的“躺平”状态,这也是10月各项数据进一步“断崖”的重要原因。

二、政策调整的效果评估和房地产数据测算

(1)预计销售面积增速今年底-明年初企稳,低点-20%,全年-1.5%

目前放松最明确的是居民房贷,对近期商品房销售有一定提振。10月下旬以来,30大中城市的商品房成交面积增速有小幅改善。今年底-明年初,今年需求前置的透支效应将逐渐减弱,高基数过后销售增速有望回升。接下来要观察房地产税的顶层设计和地方细则,落地后可能带来观望需求的释放抑或是收敛,预计地方将因城施策,通过调整限购限贷政策进行应对。

(2)预计新开工面积增速明年年中企稳,低点-17.5%,全年-4.6%历史上销售走势向新开工传导的规律比较明确,逻辑也清晰,如果销售在今年底-明年初企稳,估算新开工增速将在明年年中左右企稳。所以预计这次历史规律会继续成立,但传导 弹性偏低,全年新开工增速将低于销售面积增速。一是房企土储去化已经持续3年多,即便今年政策不如此收紧,新开工增速下行也是大势所趋。因此,今年新开工增速的回落早于销售,1-2月两年同比就已经转负。房企重新补库存需要行业重新加杠杆,当前尚未看到这样的政策空间。二是对于资金周转压力较大的房企,如果预售资金监管政策不放松,由于从销售到竣工回款的时间较长(最快1年),新开工意味着新的资金沉淀,反而不利于短期资金周转。放松开发贷有助于缓解这一局面,但项目资本金仍然会占用房企的自有资金。最有助于提升传导 弹性的是针对房企本身的融资放松,例如房企债券、ABS等,目前该方向的政策有一定调整,但主要是针对资金周转压力本就不高的优质房企或国有房企,对资金周转困难较大的高杠杆和民营房企帮助有限。(3)预计施工面积增速明年年中-3季度企稳,低点-4.6%,全年-3.4%由于今年竣工强度较高,且新开工的大幅下滑将延续至明年年中,明年开年施工增速可能回落至负增长,然后下滑至年中-3季度。预计明年竣工强度下降,因此随着新开工增速下半年企稳回升,施工增速也有望在3季度之后企稳。

(4)预计建安投资增速明年年中-3季度企稳,低点-6.2%,全年-4.5%施工向建安投资的传导,取决于施工规模和施工强度两方面。今年上半年竣工需求高、销售回款好,施工强度也偏高;随着房企资金周转压力加大、竣工高峰结束,3季度以来施工强度明显减弱。需要注意的是,由于预售资金监管加强,近期新开工项目的施工推进有了更高保障,因此预计明年的施工强度总体上会略低于今年,建安投资增速的回落幅度也会小幅高于施工增速,节奏上将与施工增速几乎同步企稳。

(5)预计房地产开发投资增速明年年中企稳,低点-5.5%~-5.0%,全年-2.5%~-2.0%由于土地价款可以分期滞后缴纳,土地购置费增速走势较实际的土地成交价款增速会有所滞后。虽然今年土地成交面积始终低迷,但地价上涨导致土地成交价款增速在今年5月之后企稳回升;如果后续针对优质房企的融资政策放松、并购贷放松推动行业集中度提升、地方政府土地出让限制条件放松,房企拿地积极性可能在明年稍有改善,对应土地购置费增速将在明年开年大幅回落,之后呈底部缓慢回升走势。由于土地购置费增速的企稳时间要早于建安投资,房地产开发投资增速整体的企稳时间将略微提前至明年年中附近。

三、保障性租赁住房的影响评估今年7月,国务院发布《关于加快发展保障性租赁住房的意见》,作为商品房的互补,保障性租赁住房的加速建设将对房地产数据形成一定拉动,预计将额外拉动房地产开发投资增速1.0%、新开工面积增速2.1%。关于套数,估计“十四五”期间全国拟建保障性租赁住房700万套,明年开工210万套。根据各地现有公开信息,参考各地情况,浙江省拟筹集120万套,其中2022年安排35万套,占比29%;福州市拟筹集15万套,2022年计划筹集5万套,占比33%。关于面积,估计全国保障性租赁住房套均建面在40平方米左右。根据国务院《意见》,保障性租赁住房以建筑面积不超过70平方米的小户型为主。住建部信息显示,厦门市以30-40平方米为主,杭州市蓝领公寓以30平方米左右为主,福州市60平方米以下的占90%。关于体量,估计明年开工的保障性租赁住房将形成投资额3000亿元、新开工面积8400万平方米。根据住建部的数据,今年全国计划新筹集保障性租赁住房93.6万套,1-9月已开工72万套,完成投资775亿元,对应年化投资额14.35亿元/万套。因此,预计明年开工的210万套对应投资额3000亿元、对应开工面积8400万平方米,占今年房地产开发投资额/新开工面积的比重约为2.0%/4.2%。

2022第九届中国国际建筑业博览会

ConstrucTech 2022- China International Assembly Building Industry Expo

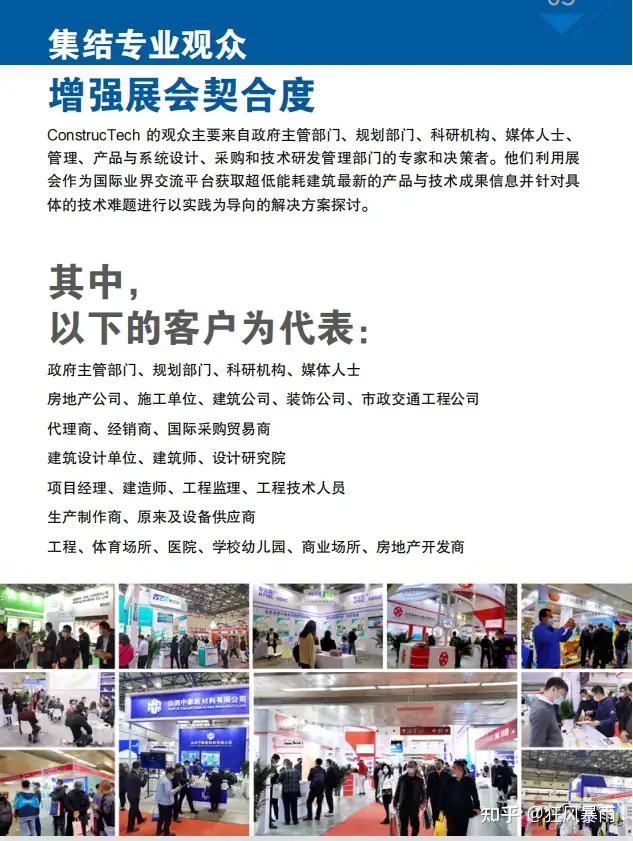

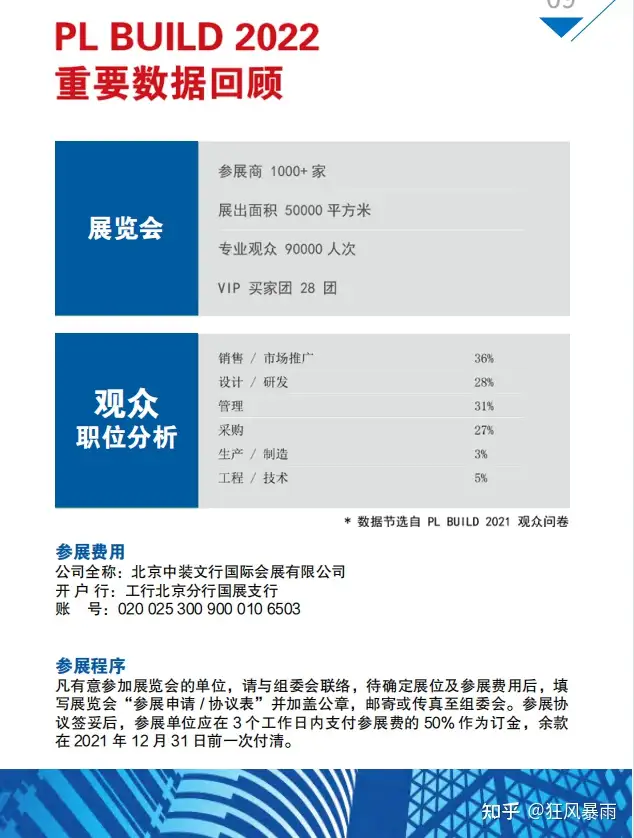

为促进建筑业新技术、新材料、新工艺及新装备的推广应用与经贸交流,推动装配式建筑产业升级,由中国国际展览中心集团公司主办的2022年全国建筑行业开春第一展——第九届中国国际建筑业博览会将再次扩大规模,以五万平米展出规模,集合近千家参展参会企业,配合丰富的行业活动,吸引包括经销商、代理商、采购方、建筑单位、装饰公司、设计师、建筑师、开发商、业主方、国际贸易观众和政府有关人士在内的近九万人次预期观众,构筑中国建筑建材及装配式建筑产业一站式采购及交流平台,再度实现丰硕的品牌及贸易推广效果。

◆ 同期活动,精彩纷呈 2022第九届建筑业博览会召开期间还将举办多场行业会议活动,包括2022中国(北京)装配式建筑大会、开发商采购对接会、工程项目招标发布会、设计师沙龙、施工演示交流会等近20场行业活动,并广泛通知邀请建筑及装修工程企业管理人员、材料及装备采购人员、建筑施工单位、经销商、代理商、建筑师、设计师、建造师及工程人员参观博览会和同期会议,推动装配式建筑材料、技术及装备的经贸交流。

【展品大类】

● 装配式建筑 ● PC混凝土预制件设备

● 全装修与内装工业化 ● 装配式建筑部品部件

● 模板及脚手架 ● 建筑节能、地材及砂浆

● 生产制造及配辅件 ● 施工装配