中国基金报记者 南深

10月1日,地产第三方研究机构克而瑞发布了前9月典型房企销售及新增投资情况。

传统的金九银十旺季行至中途,今年的房地产销售虽不及往年,但9月来看百强房企销售环比仍有回升,而得益于去年同期基数开始下降等原因,前三季百强房企销售降幅继续收窄。

前九月三类房企表现较好,一是央国企如保利、华润、建发、华发等,在本轮行业下行调整期中发挥了稳定的领军作用;二是部分优质民企如滨江、万达等,年内新项目投资、推盘去化如期推进、行业排名稳步提升;三是一些外资房企如仁恒置地、瑞安房地产、新世界中国等。

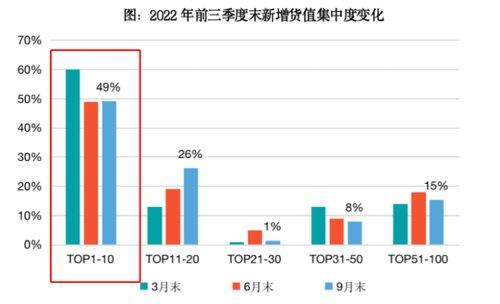

百强房企新增投资方面,一个显著特点是集中度持续向头部集中。截止9月末,排名前十的房企新增货值占到百强总货值的49%,近半壁江山。

9月百强销售环比增10%

克而瑞数据显示,2022年9月,TOP100房企实现单月销售操盘金额5709.6亿元,环比增长10%,增幅不及往年同期;同比降低25.4%,降幅较前几月有进一步收窄,但降幅收窄的主要原因还是去年下半年市场降温明显,业绩基数较低。

而2022年1-9月,百强房企累计销售操盘金额46697.9亿元,同比降幅仍保持在45.4%的较高水平。虽然三季度以来同比降幅收窄,但目前行业下行压力持续、市场信心及购买力尚处在低位,企业整体的去化压力仍然较大。

从各家房企的表现来看,2022年9月超半数百强房企实现单月业绩环比增长,其中30家企业的环比增幅在0%到30%之间,25家企业环比增幅超过30%,部分房企环比增幅在35%以上。但从同比来看,目前规模房企整体仍深陷负增长困局,9月单月业绩同比降低的房企数量近7成,仅3成实现了单月业绩同比增长。

前三季度来看,三类房企表现较好。

一类是央国企如保利、华润、建发、华发等,凭借自身的资金和运营优势,在本轮行业下行调整期中发挥了稳定的领军作用。第二类是部分优质民营房企如滨江、万达等,基于自身资金面的安全和产品力,在市场上的认可度也较高。第三类是一些外资房企如仁恒置地、瑞安房地产、新世界中国等,聚焦一二线核心热点城市布局,项目储备优质,去化压力相对较小。

保利华润前三季拿地近千亿

新增投资方面,由于9月有超过10个城市巨型集中供地,上海更是在第三轮土拍中达成了超千亿的土拍金额,因此带动了9月土地成交总金额大幅上升,达到4215亿元,环比增加58%,但同比仍减少33%。一二线城市土地成交增多,带动整体成交均价达到4446元/平方米,创下近一年以来新高。

集中供地以来,百强房企的新增土储集中度持续居高不下。

截至9月末,TOP10房企新增货值占百强总货值的49%,11-20强房企占26%,20强房企合计占比达到75%,较截至8月末再提升1个百分点。克尔瑞指,未来市场将持续强弱分化。

1-9月,新增货值破千亿的房企有7家,较去年同期减少了13家,积极拿地的房企数量明显锐减。华润、保利和中海位列新增货值榜前三,三家房企年内新增货值均超过1500亿元,拿地金额看保利、华润双双突破900亿元,逼近千亿大关。

规模化的国央企几乎成为核心集中供地城市唯一的真正的参与者,三季度表现的尤为显著。保利、华润、招商、越秀等三季度拿地金额占到1-9月比例超过60%,除中海外,其余企业三季度月均拿地金额均较上半年增长超过100%。

招商证券:

地产股长期逻辑是竞争格局改善

尽管地产销售和投资数据整体上仍然承压,但9月份资本市场整体调整情况下,地产股的表现可以算得上可圈可点,其中重要原因是稳地产政策的陆续落地及更多政策落地的预期。

就在国庆节前,9月29日央行、银保监会决定阶段性调整差别化住房信贷政策;9月30日财政部、税务总局发文,对出售自有住房并1年内购房的纳税人,售房已缴个税予以退税优惠。与此同时,央行也下调了首套房公积金贷款利率。

此背景下,招商证券赵可团队认为,需求或在更多政策催化下出现边际改善同时推盘提供供应端保障。一方面,预计保交楼政策、需求端更多因城施策金融政策(首付比例,购房门槛)、融资端恢复融资功能政策或逐步落地,政策或拉动存款搬家。另一方面,主流优质房企推盘或充足,供应端有保障。

赵可团队认为,房地产股的长期逻辑依然是竞争格局改善这个主轴,市场从拿地角度下注买入相关股票已表明竞争格局改善这一逻辑的顺畅。其建议关注龙头招保万金中华龙,即招商蛇口、保利发展、万科A、金地集团、中国海外发展、华润置地、龙湖集团,及经营弹性较大的地方国企,如建发股份、华发股份、越秀地产。

民生证券李阳也建议,当前地产行业正处在政策宽松、销售回暖迹象显现的背景,优质公司的基本面不会更差,并将受益于竞争格局优化带来项目净利率显著回升,关注财务稳健的公司:中国金茂、保利发展、中国海外发展、越秀地产、旭辉控股集团(需关注资本市场的不确定性因素)、金茂服务。

招商银行杨侦誉团队则对全年的销售和投资作了展望,其预计今年商品房销售面积增速为-13.5%的预期,节奏上,今年或难以看到市场显著回暖,将延续低位波动趋势,主要原因是并未观测到扭转市场信心或经济信心的因素出现,居民购房情绪一时难以扭转。

另外,其维持今年房地产开发投资的预期增速为-4.5%不变,房企投资意愿持续不足,年内难以观测到趋势性扭转。

编辑:舰长