//前言//

根据澳洲的法律,

海外买家买房必须进行审核 ,

拿到许可证之后才能合法购房。

然而仍有大批与海外投资者

违法规定进行非法房产交易。

最近澳洲税务局开始秋后算账了!

01:

税务局严查非法购房,

多数买家来自中国和英国

对于还没有PR和citizen身份的华人来说,要想在澳洲买房就要越过很多障碍,除了贷款难题和印花税,在选择上也受到很多限制。

按照规定,海外买家只能购买澳洲的新建房屋,如果要买二手房的话,必须是用来自住,就算买了之后要进行重新开发,也还要保证增加房屋存量。

并且无论是购买房产还是闲置土地,都必须经过FIRB(外国投资审查委员会)的审核。

但是仍有大批海外买家在违反规定的情况下进行房屋交易,以为能躲过澳洲政府的审查。

不过最近有消息显示,税务局开始严查这类情况了!

新数据显示,在澳大利亚严格的外国所有权法律下,澳大利亚税务局(Australian Taxation Office, ATO)在2021财年发现有大批海外买家非法购买超过57处房产,总价值超过5000万澳元。

图片来源:Courier Mail

调查显示,这57套非法房产中19套位于新州,总价值为2150万澳元;还有18套在维州;还有13套位于昆州,总价值在700万澳元;还有7套位于南澳、西澳、澳大利亚首都领地和塔州,总价在400万澳元。

报道中还指出,其中大多数买家来自中国和英国。

图片来源:Courier Mail

这些非法房产交易是如何暴露的呢?

报道中指出,税务局利用大量的数据来源和密报来追踪违反澳大利亚法律的投资者。澳大利亚法律限制外国投资者的行为,并要求投资者在购房之前获得许可。

根据相关规定,海外投资者可以购买新房产,但不能购买已建成住宅。这些规定旨在鼓励投资新租赁房产,同时不迫使本土买家退出市场。

ATO的一位发言人表示,在经过调查和合规行动后,这些房产被出售,其中85%的违规房产位于东海岸。

ATO利用其广泛的数据来源来发现没有遵守《外国收购与收购法》的外国投资者,并使用多方面的方法来处理违反规则的行为。

图片来源:Courier Mail

而这些违规行为一旦被发现,这些违法的买家不仅无法继续保留房产,还可能面临高额的罚款。

被发现违反该法案的外国投资者将面临相当于资本利得或房产价值25%的民事处罚,以较大者为准。

今年4月,外国公民、临时居民Vijay Balasubramaniyan就因为六次违反这项法案而被罚款25万澳元,其中包括在未经外国投资审查委员会许可的情况下,在墨尔本郊区购买了四处房产。

这位女发言人说,法院将通知不遵守规定的外国投资者,如有必要,将采取更有力的执法行动。

自2015年以来,由于ATO的合规行动,外国投资者已经被要求出售434处房产。

02:

扣税金额远超租金,

房东成重点关注对象

那么合法购买房产之后,就万事大吉了吗?关于在澳洲持有房产的那些房东,还有一种行为也是还有一种行为也是ATO一直以来在严格调查和打击的,尤其是华人群体,依旧是个重灾区…

图片来源:Courier Mail

虽然ATO并不会针对华人群体,但华人绝对是受影响最大的群体之一。

不可否认的是,华人圈中确实充斥着大量的非法租房的现象。

很多华人房东,甚至是二房东,通过现金交易、或者将房屋申报为无人居住的方式隐瞒税收的同时,实际上也在侵害着租房者的利益。

因为从这样的房东手上租房,一般都是不会签订正规的租房协议的。

甚至在华人论坛上有人询问租金算不算收入时,还有很多人回帖支招如何逃税。

不想交税就收现金,直接花掉别存银行,ATO也拿你没辙。

每两周一次规律入账肯定跑不掉,建议收现金。现金太多回国的时候带进带出一下。

从这些回帖来看,很多都知道租金收入是需要报税的,但是没有意识到自己通过收取现金来逃税的行为是不对的,甚至触犯了澳洲的法律。

今年,ATO的新一轮审查再次启动,对房地产申报进行了密切关注。

税务局还特别意味深长地提醒,房地产投资者在申报租金收入和扣除金额时,要有充分、正确的记录。

房产税务专家特别提醒,房东在遇到这几种情况时,在税务申报上要特别注意!

图片来源:The Age

根据澳大利亚政府2018-19年的最新税收统计数据,超过220万澳大利亚人持有租赁地产投资,他们每年的扣税金额高达500亿澳元。

这个数字甚至超过了租金收入的480亿澳元。

ATO指出,在今年的纳税时,四个关键领域将受到特别审查,包括租金、财产收入和扣税,以及所有申报的记录保存。

图片来源:The Age

其中有哪些情况需要注意呢?

房地产投资者因拥有房产而产生的费用可以从他们的收入中进行扣除,包括维修和维护、抵押贷款和利息偿还。

如果投资者在一年中有一部分时间居住在他们的第二房产,比如度假屋,纳税申报表可能会变得复杂。

一些房东在自己、朋友或家人使用房子的时候报销费用,这也是不对的,房东要确保申请与租金相关的费用。

图片来源:网络

此外,如果投资者获得某种形式的补助或州政府支持,这也是要纳税的,一般应作为收入申报。

投资者在以低于市场的租金将房产出租给朋友或家人时,也应谨慎申报。

投资者还应该确保不要混淆维修和装修翻新,维修的费用是可扣税的,而装修翻新则是随着时间的推移要求折旧。

除了长租房,澳大利亚税务局还会检查短期租赁平台,以确认它们是否真的以合理的价格出租,而不是故意设置过高的价格而导致房屋空置。

03:

ATO物业管理数据计划,

严查160万房东报税

此前,ATO还曾发布过一份公告,将展开一个物业管理数据匹配的新项目。

根据该计划,ATO将收集2018-19财年至2022-23财年,大约160万位个人业主的出租屋信息的物业管理数据。

收集这些数据的目的也是为了查税!

图片来源:Daily Mail

ATO在公告中指出,大多数人都做了正确的事情,按照规定正确地填报了纳税单。但是部分纳税人可能会在他们的纳税单中,扣除他们的租金申报。

尽管大部分人都做了正确的事情,但即使是小部分人的漏报,政府每年也将损失数十亿澳元的税收。

因此,ATO需要通过对物业管理数据的收集,来解决税收差距问题。

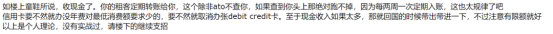

按照这个新项目,ATO将将从物业管理软件提供方处收集信息,并将其与ATO记录进行比对,以便:

1)作为信息和教育运动的一部分,告知出租物业的业主他们的税务义务

2)展开合规活动,以保护税收制度的完整性,确保每个人都缴纳正确的税款

3)更新系统,使客户更容易与系统互动,并且正确地处理他们的税务事宜

图片来源:ATO

ATO还指出,通过这个物业管理数据匹配计划,ATO将能够识别和解决一系列税务风险,包括:

所得税-确认正确报告的租金收入,租金相关的收入,租金费用和相关扣除

资本利得税(CGT) -获得资本利得正确时,出售物业用于产生收入

住宿-确保出租物业的业主有住宿纳税申报单。

最后

不管是购房还是报税,

都要遵守相关法律法规,

不要以为自己的行为

可以逃脱税务局和相关部门的审查,

只要是触犯法律的行为总会有迹可循,

相关部门迟早也将找到那些违法者,

让他们付出应有的代价。